Q3全球独角兽新增13家,数量持续下滑;通过IPO、SPAC上市和并购退出17家丨创业邦《2023Q3全球独角兽企业观察》

全球新晋独角兽数量持续下滑。受宏观环境影响,全球创投市场交易趋于冷静,2023Q3全球新晋独角兽13家,环比下降43%,同比下降66%;中国新晋独角兽2家,环比下降75%,同比下降88.9%。

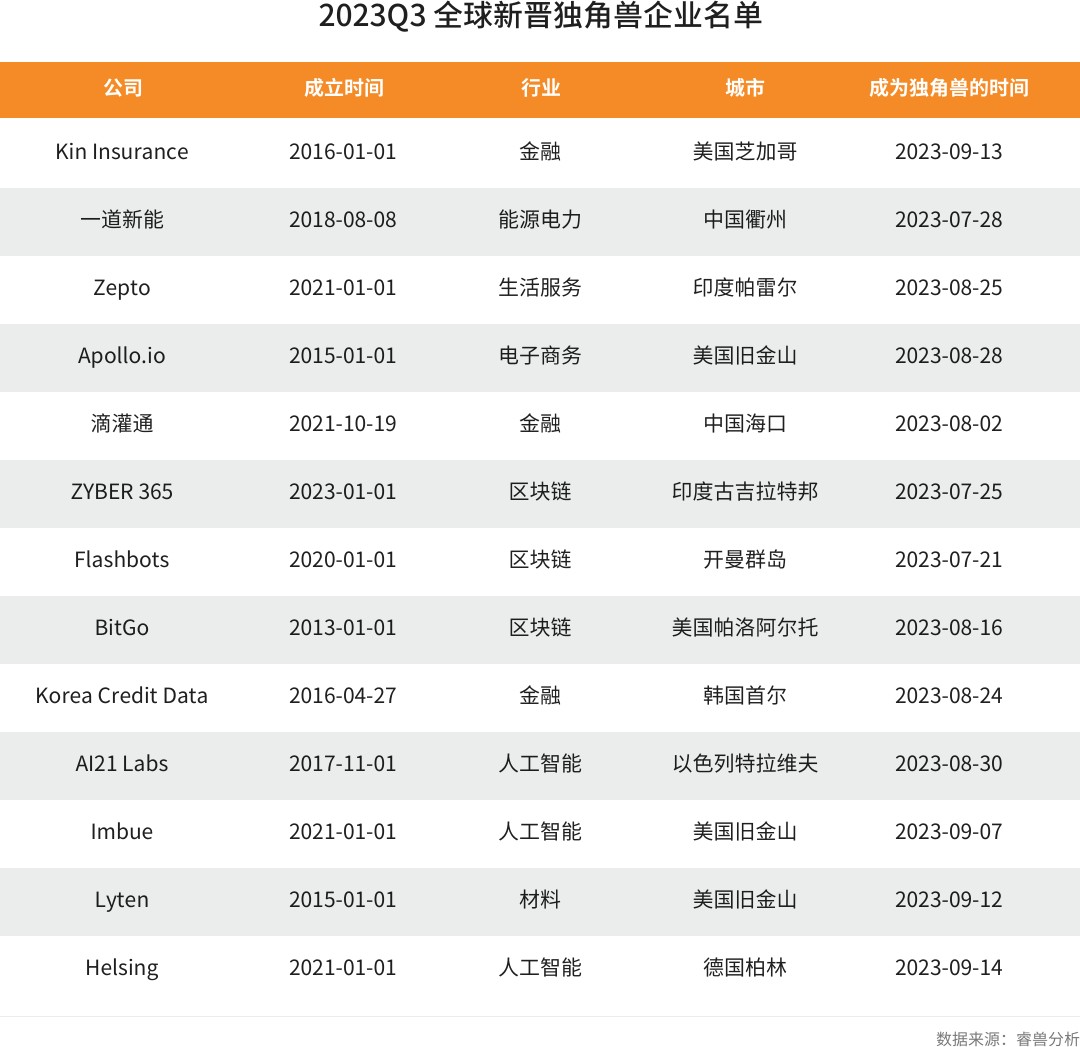

人工智能、区块链、金融等赛道持续火热。2023Q3全球新晋独角兽集中在人工智能(3家)、区块链(3家)、金融(3家)赛道;中国新晋独角兽则集中在金融(1家)、能源电力(1家)赛道。

中国独角兽青睐港股IPO。2023Q3中国有7家广义独角兽(含成立超10年的独角兽)IPO,其中香港证券交易所IPO 5家,上海证券交易所和深圳证券交易所各1家。

新晋独角兽分析

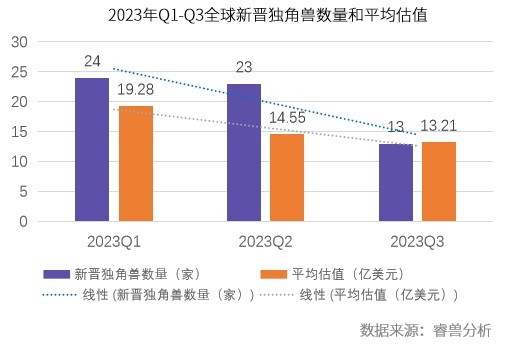

全球新晋独角兽数量、平均估值持续下滑

2023Q3,全球新晋13家独角兽企业,数量环比下降43%(2023Q2新晋独角兽23家),同比下降66%(2022Q3新晋独角兽39家)。

新晋独角兽平均估值13.21亿美元,环比下降9.2%(2023Q2平均估值14.55亿美元),同比下降12.3%(2022Q3平均估值15.07亿美元)。

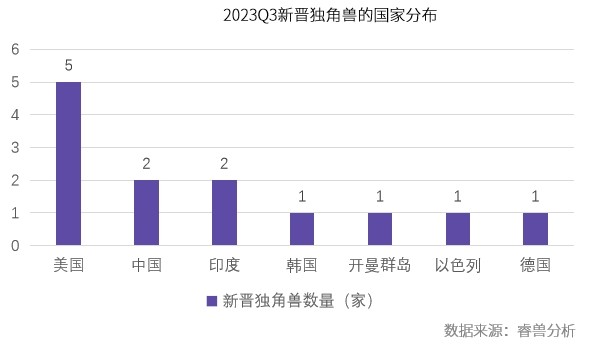

区域分布:美国、中国、印度新晋独角兽数量领先

2023Q3新晋独角兽主要分布在7个国家,其中美国新增5家(占比38%),中国和印度均新增2家(各占比15%),三国贡献了全球68%的新晋独角兽。

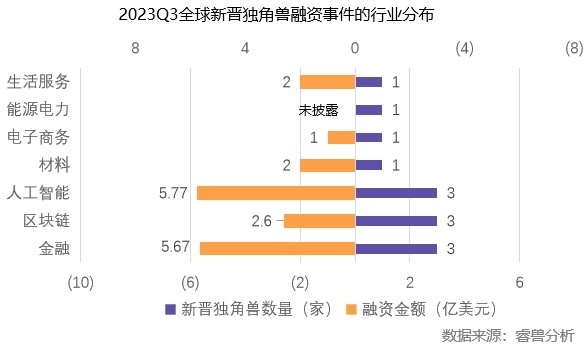

热门赛道:新晋独角兽以人工智能、区块链、金融三大领域为主

2023Q3全球新晋独角兽完成13个融资事件,已披露融资总额19.03亿美元。人工智能、区块链、金融领域分别新晋3家独角兽。披露融资总额排名前列的行业依次是人工智能(5.76亿美元)、金融(5.67亿美元)、区块链(2.6亿美元)。

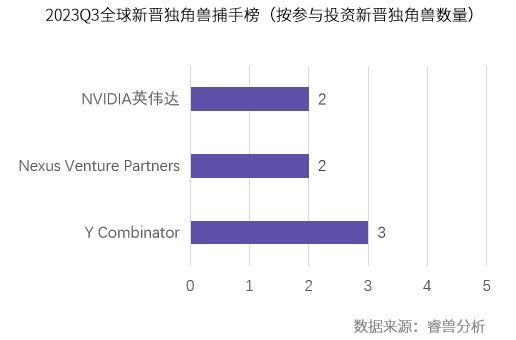

活跃机构:Y Combinator投资3家独角兽,成本季度独角兽最佳捕手

梳理2023Q3新晋独角兽的历史投资方和独角兽轮次投资方,有131家投资机构参与其融资事件。其中128家机构参与投资1家独角兽(占比95%),3家机构参与投资2家及以上独角兽。其中Y Combinator参投3家,Nexus Venture Partners、NVIDIA英伟达均参投2家。

存量独角兽融资情况

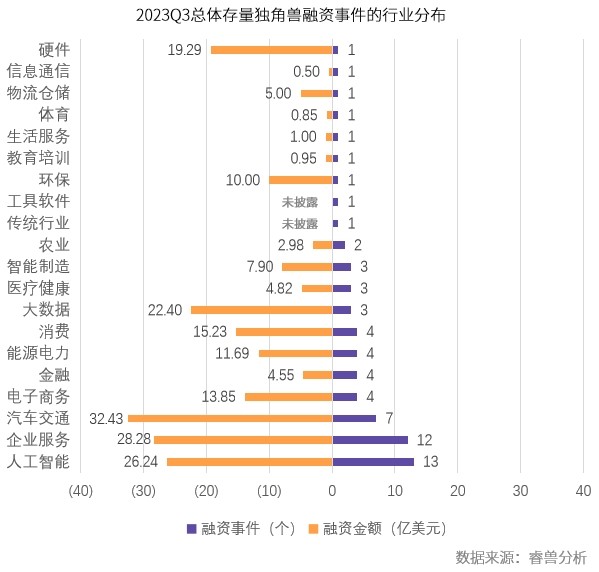

热门赛道:人工智能领域融资事件数量最多,汽车交通领域融资金额最高

2023Q3,全球66家存量独角兽(在2023年Q3之前已成为独角兽的企业)完成68个后续融资事件,已披露融资总额206.94亿美元。2023Q3,存量独角兽融资事件最多的行业分别为人工智能(13个)、企业服务(12个)、汽车交通(7个)。披露融资金额排名前4名的行业是汽车交通(32.43亿美元)、企业服务(28.28亿美元)、人工智能(26.24亿美元)和大数据(22.4亿美元)。

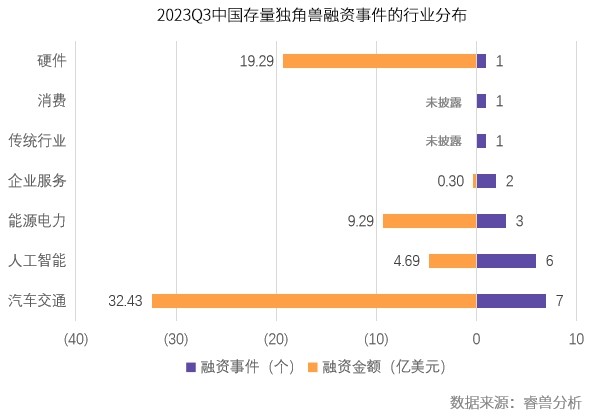

2023Q3,中国存量独角兽融资事件最多的行业是汽车交通(7个),其次是人工智能(6个)、能源电力(3个)、企业服务(2个),我国汽车交通赛道近期持续火热。披露融资总额前3名的行业是汽车交通(32.43亿美元)、硬件(19.29亿美元)、人工智能(4.69亿美元)。

独角兽退出情况

独角兽退出:国内独角兽以IPO退出为主,最青睐港股

2023Q3,海外4家、中国7家广义独角兽(含成立超10年的独角兽)IPO或SPAC上市,其中美国Better.com以SPAC形式上市,登陆纳斯达克市场。

国内独角兽IPO方面,香港证券交易所IPO 5家,上海证券交易所和深圳证券交易所各1家;城市分布以上海居多,共有3家。

2023Q3,海外5家广义独角兽(含成立超10年的独角兽)、中国1家独角兽因并购退出。其中Hulu(流媒体服务商)被The Walt Disney Company迪士尼以近90亿美元收购,收并购金额最高。

附:2023 Q3全球新晋独角兽企业名单

以上内容摘自创业邦《2023Q3全球独角兽企业观察》,更多详细内容、数据分析,请登录睿兽分析获取完整版报告。